新NISAから始めた人は利益が出ている感覚がないのではないか?

増えてる?

私は新NISAが始まる1年前の旧NISAから、投資を始めた。

このBlogの過去記事を読めば判るが、NISAが始まった2014年には楽天証券に口座を作ってはいたものの、長期にわたって全くその口座を使うこともなく放置し、新NISAが始まる2024年の1年前、つまり2023年にようやくつみたてNISAを始めた。

しかも始めたのは2023年9月分からのつみたてなので、9月から12月までの4ヶ月の間に旧つみたてNISAの年間つみたて限度額の40万円を積み立てた。

新NISAが始まる際、旧NISAのつみたて分は新NISAのつみたて枠とは別枠になる、という精度から、最大1840万円の投資枠になると考えての事である。

結果的に、この最初の40万円分のつみたては、非常に功を奏し、今よりずっと大きな上昇額で利益を出したとみている。

が、新NISAが始まった2024年。

7月末くらいまでは順調に利益を出していたものが、8月9日になって大暴落。これによって得ていた利益が大きく失われるという事態が起きた。

これを考えると、新NISAになってからつみたてNISAを始めた人は、世間で言うほどNISAによる投資は利益が出ないと感じているのではないかと思う。

実際、私はこの時の暴落から、S&P500やオールカントリーだけのつみたてはいざという時に危険かもしれない…と思い、その2ヶ月後くらいに、国内のTOPIX連動による投信を新たに組み込んだ。

結果から言えば、TOPIX連動の投信は非常に振るわず、損益を出しているか、つみたて額トントンというのが今の状態で、本命のS&P500やオールカントリーは米国主体の投信ではあるものの、こちらの方がまだ利益は出ているかな、といったところである。

ただ、そのS&P500やオールカントリーの利益も、以前ほど出ているかというとそうではなく、大きく割り込む事もあれば延びるときもあるというのを繰り返し、結局は昨年の利益をある程度割り込むといった状態になっている。

つまり…新NISAから始めた人にしてみれば、利益率は決して高くないのでは? と思える状況ではないかと思う。

成長投資枠はもっと荒れる

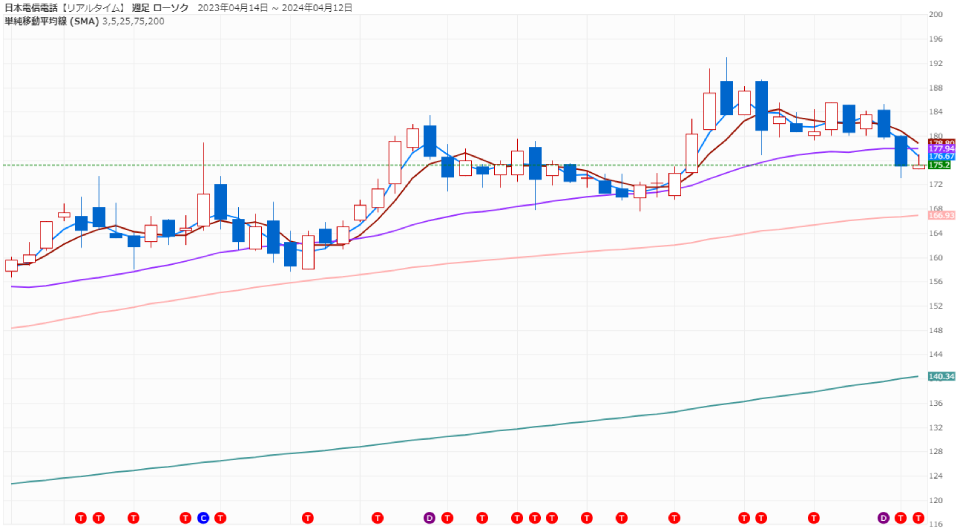

で、新NISAが始まった2024年1月以降に、私は成長投資枠でNTTの個別株を買った。この話も当Blogの過去記事にいろいろと書いた。

今、そのNTT株はどうなっているかというと…とんでもない損益にまみれている。

私がNTT株を購入した平均購入額165円に対し、現在は147円前後をいったりきたりしている。

一次は190円台にあったNTTだが、その価格に戻ることもなく、ずっと低迷していると言える。伸びていくポテンシャルはあると思っているのだが、NTT法改正の話などが影響しているのか、どうにも伸びていくことなく低迷を続けている。

この成長投資枠で購入できる金融資産は株以外にも投信もあったりするが、個別株の恐ろしさをこの成長投資枠で感じる事になるとは…。ただ、それでも損失は6万円前後くらいに留まっているので、まだマシな方かもしれない。

私がこの成長投資枠で個別株を買った事で、投資というものをもっと理解する必要性がある、と私自身の勉強になった事は、僥倖だと思っている。

そもそも、考え方など根本にある事をもっと理解する必要があると理解できたのは、成長投資枠で損益を出したからとも言える。教訓といえばいいだろうか。

結果…購入できていて、現在は保有数1,000株、平均取得価格179円、現在の評価損益率は-2.36%という事になった。なので評価損益は-4,250円と、まだマイナスではあるが、これから数年後に期待である。

結果…購入できていて、現在は保有数1,000株、平均取得価格179円、現在の評価損益率は-2.36%という事になった。なので評価損益は-4,250円と、まだマイナスではあるが、これから数年後に期待である。

最近のコメント