データ連係はまだまだだと実感した。

マイナポータルへの盲信は危険

本日、ようやく確定申告を終わらせた。

e-Taxを利用しての確定申告なので、郵送の手間などは一切無いのだが、電子申請というのはそのスタイルでの話であり、結局はその中身で申請書文書を作成しているにすぎない。

なので、人によっては結局書面の郵送などが必要になるワケだが、私の場合は会社員で収入は会社からの収入しかなく、医療費控除をする為だけに確定申告するので、電子申請だけで完了である。

ただ、前述したように、システムの上で電子文書を作成する仕組みが電子化されているだけの話なので、確認データは全てPDFというお役所ではありがちな仕様である。

ただ、ここ最近の確定申告においては、マイナンバーカードに繋がるマイナポータルからのデータ連係が使える事で、源泉徴収票や医療費などのデータをe-Taxへ引っ張ってこれるので、確定申告の敷居はかなり低くなったと言われている。

しかし、実際にe-Taxでデータ連係して確定申告してみて判った事がある。

このデータ連係は実の所あまり盲信してはいけないと言える。

便利な事は間違いないが、連係されるデータの信憑性に多少疑問が残ったのである。

正しい情報なのか?

以前、当Blogで医療費控除の事を書いた時、全国健康保険協会から届く「医療費のお知らせ」は該当年の1月から8月までの情報しか記載していないという事を書いたが、この事と、データ連係にはかなり厄介な問題が混在する事になる。

というのは、現在マイナンバーカードを保険証と連係していると、マイナポータルで保険証を利用した医療費が確認できるようになっていて、そのデータをe-Taxへ引っ張ってこれる。

この引っ張ってこれるデータは、今の時点で一年分全て確認する事ができる。つまり、e-Taxには1月から12月までの医療費データが連係されるのだが、不思議な事にこのデータの内容が全国健康保険協会から届く「医療費のお知らせ」の内容と一致しないのである。

何かの手違いか、或いは手違いがあるなら自分で修正しろという事なのか、はわからないが、金額が一致しないのである。

この不一致がとてつもなく計算しづらく、これなら自分で医療費集計フォームに入力する方がずっとわかりやすい。

なので、私の場合、その連係データを使用するのではなく、全国健康保険協会から届く「医療費のお知らせ」の情報と、自分の領収書情報で作成した医療費集計フォームを取り込んで医療費控除の資料を作成した。

また、確定申告の中核資料となる源泉徴収票だが、それらのデータもマイナポータルから連係しているとされていたが、全くと言っていいほど連係していなかった。

結局、所得額や年末調整後の控除額などを手入力しなければならなかったし、勤め先の情報に関しても手入力だった。

つまり、少なくとも私の場合はマイナポータルとのデータ連係はほとんど意味がなかったのである。

連係するデータの質の低さに驚きつつ、これでマイナポータルでe-Taxが使いやすくなったとか豪語しているデジタル庁含めた官公庁はどうかしているとしか言いようが無い。

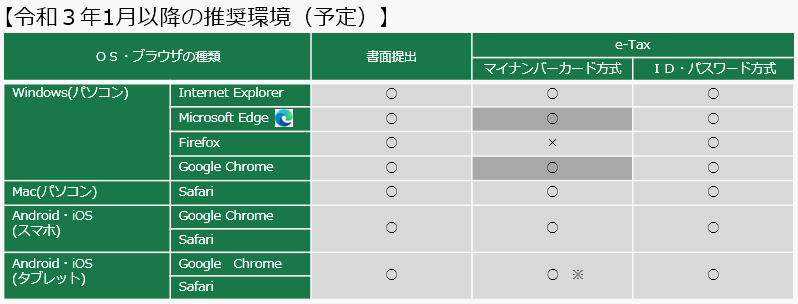

さらに、タブレット端末で申告書を作成する場合は、ICカードリーダライターが不要となり、スマートフォンにインストールされた「マイナポータルAP」(iOS/Android)でタブレット端末上のQRコードを読み取れば、マイナンバーカード方式によるe-Tax送信ができるようになるようだ。

さらに、タブレット端末で申告書を作成する場合は、ICカードリーダライターが不要となり、スマートフォンにインストールされた「マイナポータルAP」(iOS/Android)でタブレット端末上のQRコードを読み取れば、マイナンバーカード方式によるe-Tax送信ができるようになるようだ。

最近のコメント