気がつけば2,000株の追加に…。

今年最低の水準に

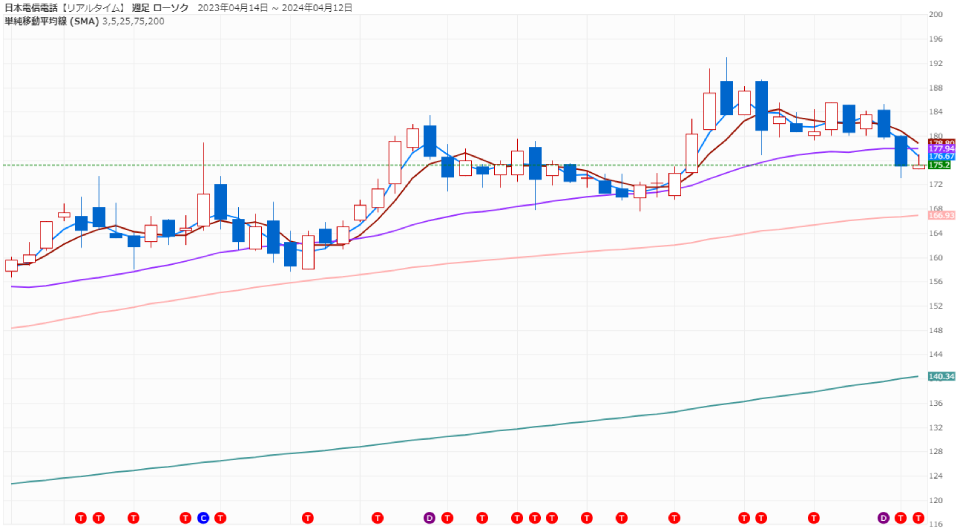

昨日、下落しているNTT株を購入する話を書いた。

事実、本日の朝に価格は162.3円となっていた。

私が知る最低額よりちょっと伸びていたが、低水準である事は間違いない。

ここで1,000株追加すれば、従来の購入平均価格をグッと低くする事ができる。

もちん、低くなったところで現在の株価はさらに下なので、マイナス額が増えるだけでもあるのだが、そもそもNTTがこんなに弱いとは思えない…と心のどこかで思っている自分がいる。

なので昨日は買い増しを決めたので、今日は朝から162.3円で1,000株仕込んでみた。

が…取引開始からすぐに161円、次第に160円とドンドンと下がってくる。

何じゃこりゃと思いながらも、仕込んだのでもう約定済。

結果、2,000株を平均購入額169円という形で私の所有数が確定した。

現在の株価は160円なので、まだ1株あたり9円の差もある。

NTTが持つ企業力なら、何れは170円、180円くらいは行くだろうとは思っているが、減じよう最安値を更新している健常があるので、心は穏やかではいられない。

…投資ってこういうジレンマとの戦いなのかと改めて知る事になった。

もう1,000株追加する

で、午後に入っても161円あたりを行ったり来たりをずっと続けている状況を見て、ああ、そろそろ底に来たのかな? という感じがしてきた。

もちろん根拠などない。

ただ、下がるならもっと下がっていくだろうと思ったので、もう1,000株追加で買えば、さらに平均取得額が下がるじゃないかと思った。

ここらへんが初心者だな、と自分でも思うのだが、159.9円という160円を下回る価格で購入できるなら買ってみようと思い、午後に仕込んでみた。

すると…結果としては買えてしまい、私の保有NTT株は総数3,000株となり、平均取得額は166円となった。

それでもまだ7円差があるので、今後株価が上昇する事を祈る限りである。

結果…購入できていて、現在は保有数1,000株、平均取得価格179円、現在の評価損益率は-2.36%という事になった。なので評価損益は-4,250円と、まだマイナスではあるが、これから数年後に期待である。

結果…購入できていて、現在は保有数1,000株、平均取得価格179円、現在の評価損益率は-2.36%という事になった。なので評価損益は-4,250円と、まだマイナスではあるが、これから数年後に期待である。

CPUはパッケージも小さいので、送料は725円だったのだが、オークションの手数料で33,288円(8.8%引き)となったので、実入りとしては32,500円程度となった。

CPUはパッケージも小さいので、送料は725円だったのだが、オークションの手数料で33,288円(8.8%引き)となったので、実入りとしては32,500円程度となった。 金額が小さい時は、複利も大した事はないのだが、金額が大きくなってくるとこの複利がバカにできない。

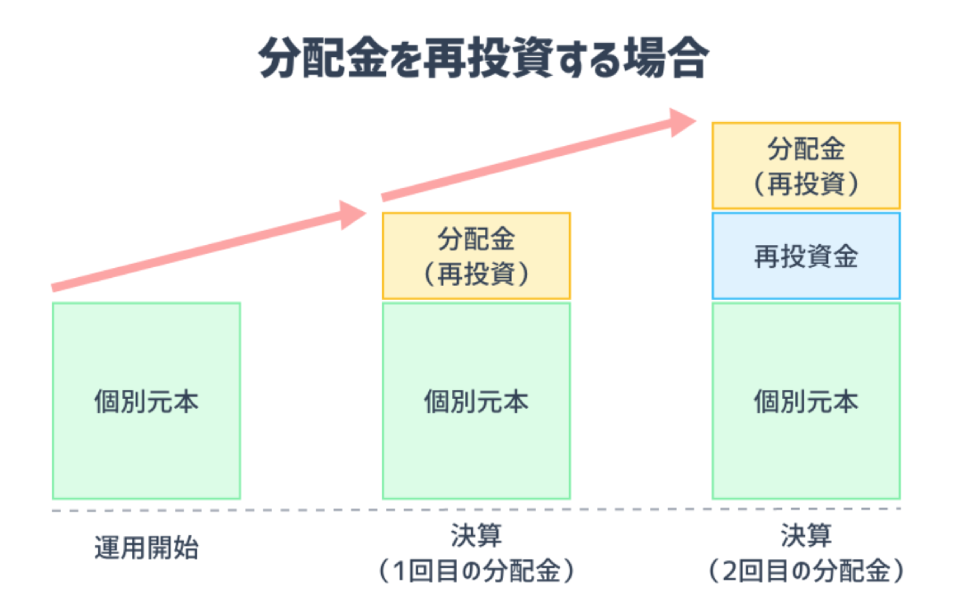

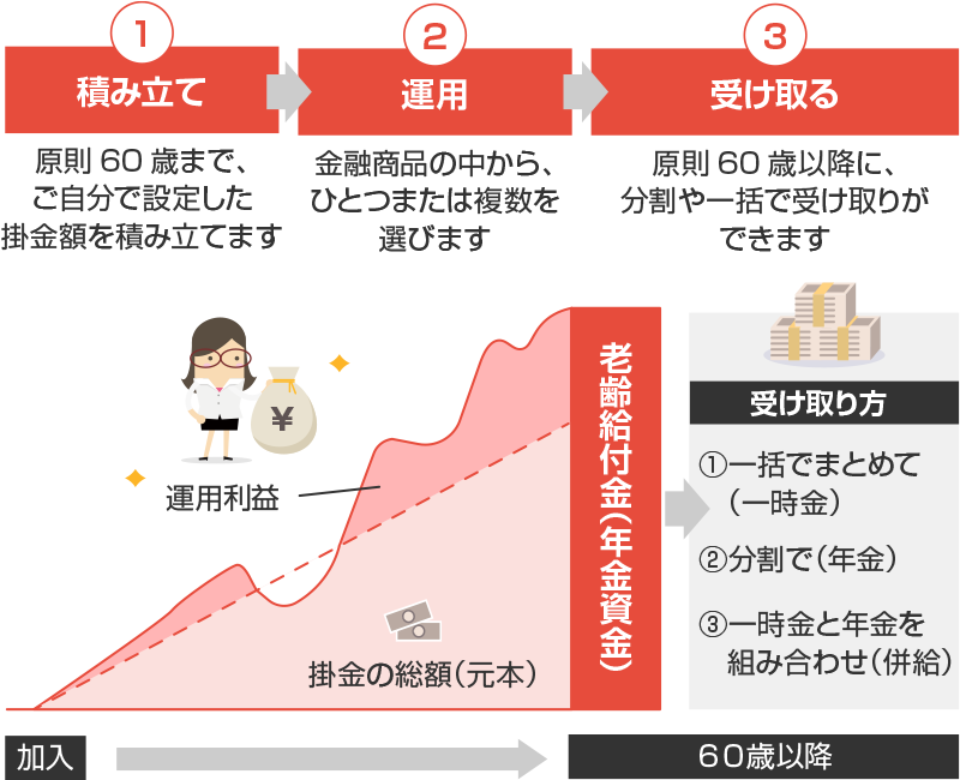

金額が小さい時は、複利も大した事はないのだが、金額が大きくなってくるとこの複利がバカにできない。 また、iDeCoはその運用益含めた掛け金は原則60歳までは引き出す事はできない(この引き出せる年齢については、いつ運用を始めたかで変わる事がある)。これは制度そのものが年金に根ざしているためだと言える。一方、NISAはそうした制限はないので、急にお金が必要になった場合でも、運用してきたNISA商品を売却して口座から引き出す事ができる。

また、iDeCoはその運用益含めた掛け金は原則60歳までは引き出す事はできない(この引き出せる年齢については、いつ運用を始めたかで変わる事がある)。これは制度そのものが年金に根ざしているためだと言える。一方、NISAはそうした制限はないので、急にお金が必要になった場合でも、運用してきたNISA商品を売却して口座から引き出す事ができる。

最近のコメント